ファイナンシャルプランナー起業・開業・独立について

AFP、CFP、FP技能士の資格を取って、「さあ~開業してFP業をスタートさせよう」と考えるFPにとって、今のFP資格制度はちょっとかわいそう、私はそう思っています。 きっとFPの方は「資格は取った、でも、さてどうしていこう?」と言うのが本音でしょう。 私は1986年、週刊ダイヤモンドのダイヤモンド社と一緒に日本で初めての「FP養成講座」をはじめました。これが後のAFPです。私は講座の校長としてカリキュラムを作りました。 また、翌年1987年ダイヤモンド社と一緒に日本FP協会を作り、1992年にはCFPをアメリカから導入し、日本のCFP試験制度を作りました(試験開始は1993年)。

なぜかわいそうかと言うと、AFP、CFP、FP技能士はFPとして必要な「金融知識」は教えてくれますが、顧客へのFPコンサルテーションに必要な「FP手法」は教えてくれていないからです。 AFPのカリキュラムを作り、CFPの試験システムを作った私の責任が一番大きいとは思いますが、35年前の当時、私にもコンサルテーションの「FP手法」を教える実力はありませんでした。

FP業を起業・開業してFP相談→FPコンサルテーション→顧問契約と進むFP業の基盤は

「金融知識」+「FP手法」

が必要です。この「FP起業・開業プログラム」はAFP、CFP、FP技能士で「金融知識」を習得されたFP資格者に「FP手法」を習得してもらう為のプログラムです。

その上でFP開業の為に必要な記事投稿やセミナーの案内などを行う顧客へのアピールの場、およびコンサルテーションの場の設定、実行プラン実行の為に必要な金融商品の専門家や士業を中心とした各種サービスの専門家との提携の場も提供できるようにしています。

「FP手法」とはFP発祥の地アメリカのCFP Board が設定している「FPの6ステップ」がその基本となっています。 この手法があるので、FP業は税理士でも弁護士でもしない、出来ない「FPの仕事」があるのです。AFPではその紹介はしていますが、詳細を述べていません。 この開業プログラムでは「FP手法」の詳細と、実際のステップ実行の為の「コツ」を習得できます。「コツ」を習得していただいて、顧客サイドに立ち、顧客にコンサルテーションを実施し、顧問客を抱え、FP業を進める実務家FPが日本に多く誕生することが期待されます。

プログラムで提供できる起業・開業コースは2つ

A)個人型・開業プログラム

FPが自宅で起業または副業でFP業を開始するプログラムです

B)サロン型・開業プログラム

FPが事務所を持ち、FPサロンを経営するプログラムです。

副業としてのFP業

ここ何年かのインターネット・ツールの発展は目を見張るものもあり、事務所を持たずとも、助手・事務員がいなくとも、FP相談、FPコンサルテーションがWebを通して、出来るようになりました。FPとしてアピール(営業)するために必要なセミナーも、記事投稿・ブログ投稿もインターネットを通して実施できます。 FP業を、FPコンサルタント業を好きな時間に(例えば土日・夜間)、好きな場所(例えば自宅)で出来る、すなわち副業でもできる時代になりました。将来は本業としてFPを行いたいが、今は副業でと考える方などには良い時代になりました。 このプログラムでは、その方々にも参加できるようプログラム化されています。

その前に知って頂きたい事!

FPは先生業 「有難う御座います」は誰が言う言葉か

「ありがとうございます」は誰が言う言葉か

「ありがとうございます」は日常よく使われる言葉ですが、もちろんファイナンシャルプランナーと顧客の間でも使われます。 しかしこの言葉はどちらが言う言葉でしょうか。 この言葉を顧客に言っているFPがいたら、その人はFPの資格(あるいは肩書き)は持っているが、実際にファイナンシャルプラニングの実務をやっているわけではないと言っていいでしょう。 この言葉は、「顧客」が使う言葉なのです。ちょうど、患者さんがお医者さんに言うように。

以前独立FP会社を営んでいる私の友人が、彼の会社の社員FP(仮にA君としましょう)が今度やめると言ってきました。 私もそのA君を良く知っていて、彼はCFP資格者でもあり、人間的にもいいやつであったので、どうしてなんだと聞いたところ、彼には顧客がつかないということでした。

ここでいう顧客とは顧問客のこと、いわゆる顧問料を払ってくれているファイナンシャルプラニングのお客のことです。 私がきちんとした方法でFPの顧客募集をやっているのかと聞いたところ、やっているという。 セミナーを開き、そこから顧客を事務所に招き、コンサルテーションをしながら顧問客へと導いているというのです。

それなら事務所に相談にこられた顧客の7~8割は顧問客になるだろうと言うと、友人は、自分の場合はそうだが、しかしA君の場合は9割顧客にならないと言いました。 A君が面談する顧客はいつもそうだが別に怒って帰るわけではない、どちらかと言うとにこやかに帰っているというのです。 しかし顧問客にならない。

そこで、友人も不思議に思い、ある時、隣の部屋でA君のコンサルテーションを聞いてみたそうです。 友人が隣で聞いているとA君は最後に「ありがとうございます」「どうぞよろしくお願いします」と顧客に言っていたというのです。 私は、友人に「それだね」と言い、お互いに、うなずいたわけです。

なぜならこの言葉「ありがとうございます」、「どうぞよろしくお願いします」は顧客がファイナンシャルプランナーに対して言う言葉です。 あなたが仮に胃が痛い、熱がある、寒気がするといった状態で、お医者さんに見てもらったとします。 診察の後、医者があなたに向かって「ありがとうございます」、「良く来て下さいました」、「どうぞよろしくお願いします」と言ったら、あなたはどう思うか。 ちょっとおやっ変だなと思われるでしょう。 「このお医者さん、ちょっとおかしいな」と。 あなたはきっとこの医者からは足が遠のくようになるでしょう。 あなたには「医者」はこういうものだというイメージがあり、それに対しておかしいと思うからです。

ファイナンシャルプラニングも「先生業」なのです。 顧客は「先生」であるファイナンシャルプランナーの「指導を、意見を」求めて相談にきます。 ファイナンシャルプランナーは先生として、専門家として顧客のために、顧客の立場で考え、指導を行う。 それに対し顧客は「ありがとうございます」「どうぞよろしくお願いします」と言うわけで、またそれに、すなわちFPコンサルティングに対しお金を払ってくれるわけです。 時にはお歳暮やお中元も贈ってくれるのです。 この「先生業」だということを理解しないとファイナンシャルプラニングは出来ないのです。

A君は元、金融商品の営業の仕事をしていました。 もちろん金融商品の営業では顧客に対して「有難う御座います」と言います。 しかし、ファイナンシャルプラニング業では反対に顧客が「有難う御座いました」と言うのです。 これは「業」つまりビジネス自体の性格の違いなのですが、A君はファイナンシャルプラニング業の性格を理解できていなかったわけです。 この違いを理解するかしないかが、FPコンサルティングが出来るか出来ないかの大きなポイントとなります。

FPコンサルテーションに必要なFPソフト

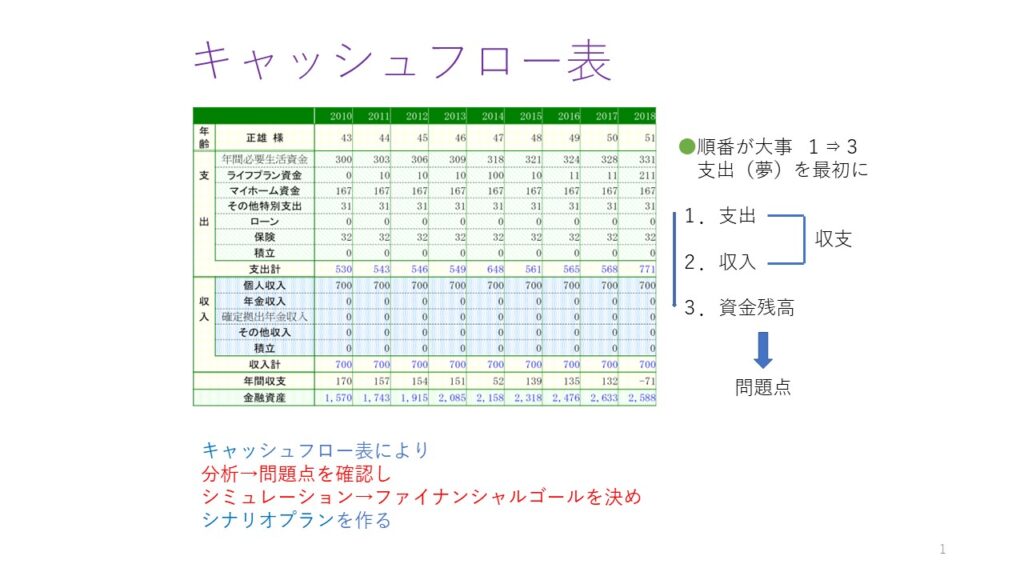

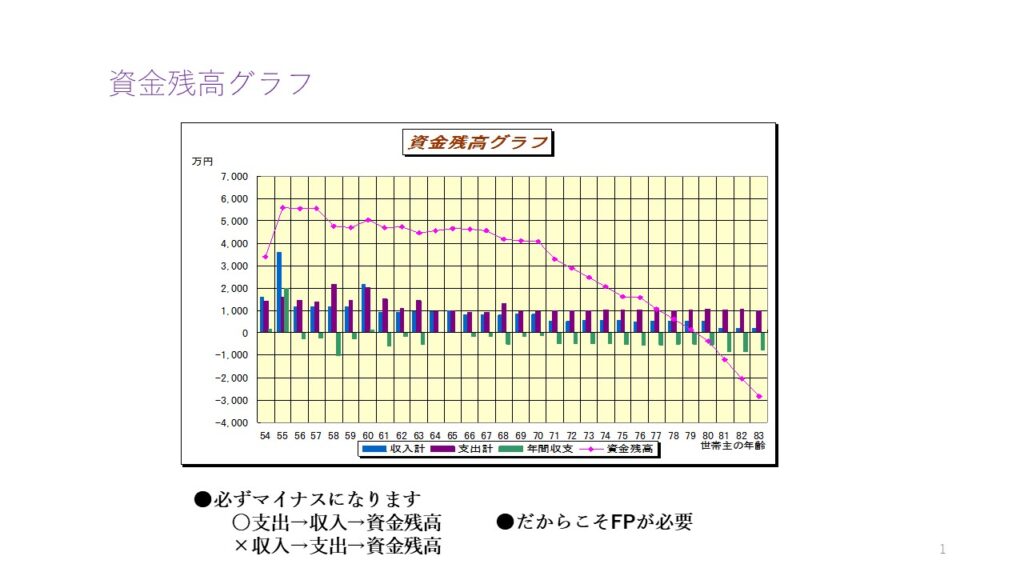

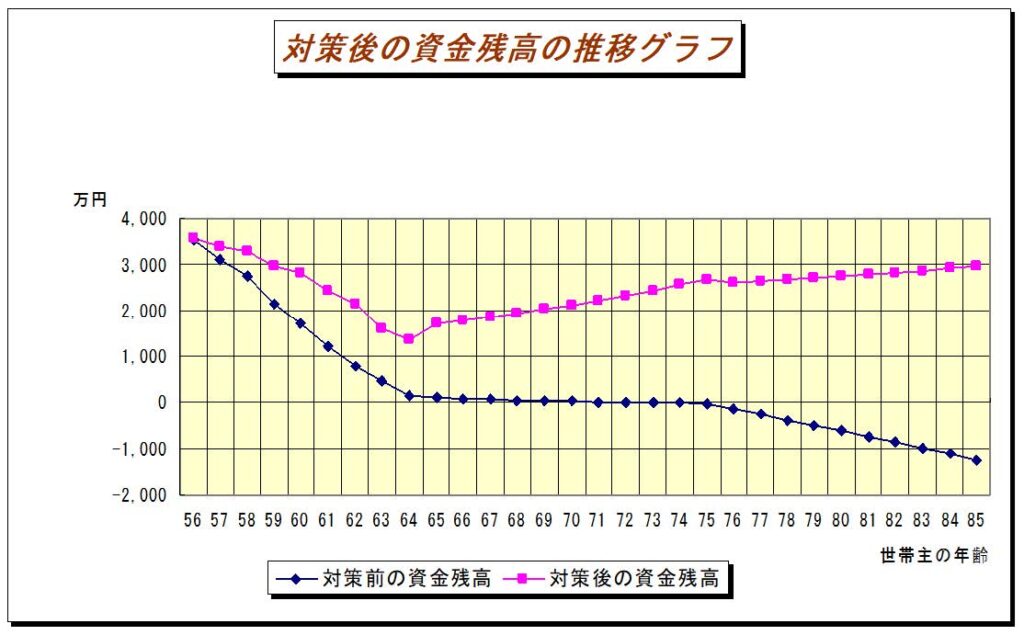

FPコンサルテーションでは顧客のキャッシュフロー表を作り、問題点を見つけ出し、その解決方法を示します。 これには計算、グラフ化などが必要です。これにはやはりFPソフトが必要です。WordやExcelだけで作るのは大変です。 現在では色々FPソフトが開発されているので、それらが利用できます。

但し、FPコンサルテーションで使うにはとても大事なポイントがあります。キャッシュフロー表の形です。 キャッシュフロー表で一番最初、つまり一番上に「収入」が来てしまうのはまずいのです。 これは残念ながらダメです。

AFPやFP技能士で教えられているキャッシュフロー表は①「収入」が最初に来て、次に②「支出」、そして③「収支・資産残高」となっています。 これですと、最初に来る「収入」で何とか人生を生き抜こうという発想になってしまい、FPで一番大事な「顧客の人生設計・夢」がどこかへ飛んで行ってしまうのです。 「顧客の人生設計・夢の実現を援助する」というファイナンシャルプランニングの大前提がなくなってしまうのです。これは残念ながら、言い方は変かもしれませんが、ダメです、本当の話です。

最初に①「収入」次に②「支出」そして③「収支・資産残高」ですと、①「収入」それも、若い時の給与を基に何十年もの収入を計算し、それで生きていくプラン作成になりがちなのです。そしてそこでは「経費の削減プラン」となって、「夢の実現」はどこかへ行ってしまいます。

キャッシュフロー表の最初、一番上には顧客の人生設計・夢の数値化である「支出」計画が来なくてはなりません。FPの6ステップの第1ステップで顧客の「人生設計・夢」を聞いているのはそのためです。 そうすると、キャッシュフロー表は必ず(と言っていいほど)人生のいつかの時にマイナスになります。 マイナスになっていいのです、それを長期的にどうプラスにしていくか、それがファイナンシャルプランナーの腕の見せ所で、FPの仕事の神髄です。

私はFPの何人かと話した時、キャッシュフロー表はマイナスにならないと言ったので、驚いて、理由を考えました。 そして、それは最初に①「収入」次に②「支出」そして③「収支・資産残高」のキャッシュフロー表を使っているからだと分かりました。

実は1968年にのちのAFPになる「FP養成講座」を週刊ダイヤモンドのダイヤモンド社と日本で初めて始めたのは私で、私がカリキュラムを作り、キャシュフロー表も作りました。すなわちキャッシュフロー表で最初に①「収入」次に②「支出」そして③「収支・資産残高」を作ってしまったのは私で、私に責任があります。

当時、私はまだあまりFPコンサルテーションの実力は持ち合わせていなく、通常財務会計で使うキャッシュフロー表と同じにしてしまったのです。

その後、FPコンサルテーションの実務を進めていくうちに、これはまずいと気づくのですが、後の祭りとなってしまいました。

FPコンサルテーションの実務ではFPソフトを使いますが、キャッシュフロー表の形は①「支出計画(夢の数値化)」、②「収入予想」そして③「収支・資産残高」だと思ってください。 このキャッシュフロー表の順序は非常に大きな違いを生みます。

FP起業・開業プログラムの詳細はこちら

私について(井畑 敏)

MBA取得の為、1971年アメリカに渡った私は、MBA授業の中でファイナンスの授業に魅了されました。 私はMBA取得後、なんとかファイナンスの世界で生きていきたいと考えていましたが、アメリカでのファイナンシャルプラニングの成長を聞き、日本でもFPを始めようと、1983年FP会社を設立しました。 そして、週刊ダイヤモンドのダイヤモンド社と出会い、ダイヤモンド社と共に、日本でFPを進めていくことになりました。

1986年、私が校長役としてカリキュラムを作りダイヤモンド社主催でFP養成講座をスタートさせました(これが、現在のAFPコースです)。 1987年、日本ファイナンシャルプランナー協会をダイヤモンド社と立ち上げ、担当の常務理事としてCFPをアメリカから導入しました。

ただ、AFP、CFP、あるいはFP技能士はFPとしての「金融知識の保有」証明ではあっても、FPとしての「FPコンサルテーション実務能力の保有」証明ではありません。 実際、AFP、CFPなどの資格を取っても、FPコンサルテーション実務の方法は教えられていないので、これからどうしたら良いかと迷い、困られる資格者がほとんどです。 そこで、「金融知識の保有」だけでなく、それを土台にアメリカのFPの様に「FPコンサルテーション能力の保有」をして頂きたく、長年の経験を基に「FP起業・開業プログラム」を作りました。

金融機関あるいは金融商品販売機関の立場に立つFPではなく、顧客サイドに立ち、有料でFPコンサルテーションを顧客の為に実施するファイナンシャルプランナーが日本で多く実現してくれることを目指しています。